Por Daniela Constanza Santos Espinosa

En México tenemos un régimen de Prevención de Lavado de Dinero y Financiamiento al Terrorismo (PLD/FT), regulado por la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (Ley), misma que define que se puede entender por Actividades Vulnerables a las cuales podemos clasificar en dos sectores: el sector financiero y el no financiero. Ambos supuestos tienen como objetivo prevenir e identificar las operaciones con recursos de procedencia ilícita, por lo tanto, funcionan conjuntamente, siendo su máxima autoridad la Secretaría de Hacienda y Crédito Público; y para poder diferenciarlos, atenderemos los siguientes puntos:

1.- El primero podríamos entenderlo como aquel enfocado a la regulación de las actividades que desempeñan las Entidades Financieras(1) (Entidades), y en el cual, la Comisión Nacional Bancaria y de Valores (CNBV), figura como el principal órgano supervisor, ya que, ante la misma, se lleva el seguimiento del puntual cumplimiento de todas las obligaciones con las que cuentan las Entidades, las cuales también están reguladas por el reglamento de la ley de la materia y las Disposiciones del sector correspondiente a la entidad de que se trate.

2.- La segunda, en la que se vigila el actuar de las personas físicas o morales, que no sean Entidades, y que realicen Actividades Vulnerables (Actividades Vulnerables), mismas que llevan el seguimiento de sus obligaciones ante el Servicio de Administración Tributaria (SAT), las cuales también son reguladas por el Reglamento de la Ley y las Reglas de Carácter General.

Ahora bien, es importante señalar que la regulación de las Actividades Vulnerables derivan de las recomendación 22, 23 y 28 de las 40 recomendaciones del Grupo de Acción Financiera Internacional (GAFI), a las que nuestro país debe dar cumplimiento, pues es una de las principales obligaciones que adquirió en el año 2000 al integrarse al mismo; por ese motivo, en 2012 se publicó en el Diario Oficial de la Federación, la Ley, y un año después, el Reglamento y Reglas de Carácter General.

La LFPIORPI ha tenido a lo largo de estos años, solamente dos reformas modificatorias a sus disposiciones y desde febrero de 2019, se presentó una iniciativa de reforma a la misma, por el Senador Ricardo Monreal Ávila; la cual busca adicionar distintos supuestos, así como modificar algunos ya existentes.

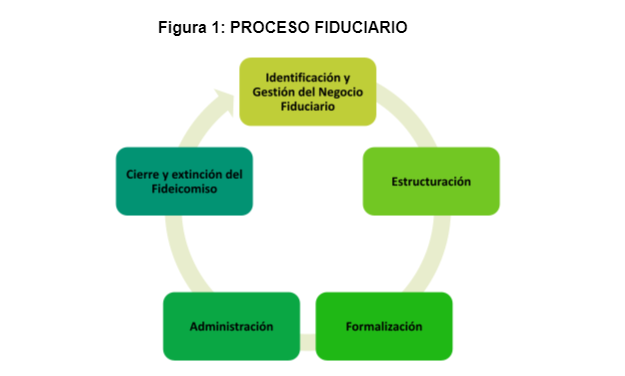

En el desarrollo de la presente, vamos a enfocarnos a las modificaciones que se proponen con relación a la figura jurídica del Fideicomiso, el cual, de acuerdo a la Ley General de Títulos y Operaciones de Crédito se define como: “En virtud del fideicomiso, el fideicomitente transmite a una institución fiduciaria la propiedad o la titularidad de uno o más bienes o derechos, según sea el caso, para ser destinados a fines lícitos y determinados, encomendando la realización de dichos fines a la propia institución fiduciaria.”

Inicialmente, la propuesta busca modificar y adicionar al artículo 3 de la Ley, el cual contiene las definiciones, y una de estas adicionas, es definir a los Clientes o Usuarios; para la cual, especifica que serán todas aquellas personas físicas y morales, así como los fideicomisos. Esto es importante ya que, refuerza totalmente la debida diligencia del cliente y usuario, lo cual implica que quiénes realicen cualquiera de las Actividades Vulnerables establecidas en el artículo 17 de la Ley, al contar con definiciones específicas, como la antes mencionada, tendrán un panorama más detallado para el momento en que se vean en obligación de llevar a cabo una correcta identificación y a su vez, cumplir también con las demás obligaciones que se desprenden a partir de este punto, como sería la recabación de los documentos correspondientes, hasta la integración del expediente en cuestión.

Otra de las modificaciones que se proponen es al artículo 14, en el que se establece que todos aquellos actos y operaciones que realizan las Entidades y que al final son considerados Actividades Vulnerables, se rigen tanto por la Ley, como por las demás leyes que especialmente las regulan a cada una de acuerdo a su naturaleza; de aprobarse la iniciativa, se incluirá en el mismo artículo, que a las actividades realizadas a través de fideicomisos, las regirán las secciones segunda, tercera y cuarta de la Ley, las cuales se aplican de manera general a todas las Actividades Vulnerables.

Por otra parte, en esta iniciativa pretenden eliminar como actividad vulnerable la constitución, modificación o cesión de derechos de fideicomisos que se realicen ante la fe de los corredores públicos, salvo aquellos que sean constituídos para garantizar créditos a favor de cualquier institución que formen parte del sistema financiero, esto debido a que caerían en un supuesto de regulación especial en la materia.

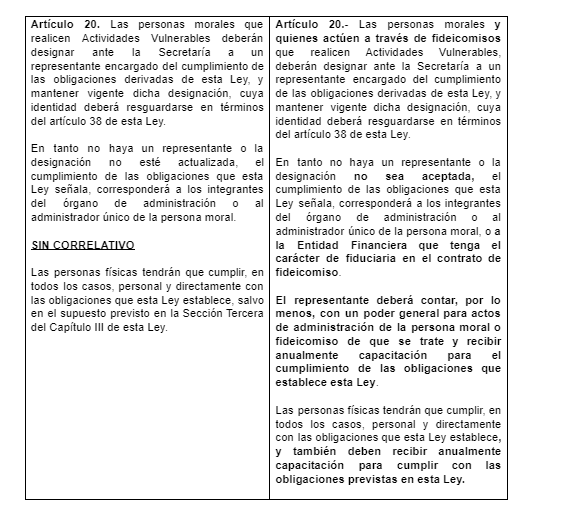

Una de las propuestas que me parece es importante resaltar, es que aquellas personas morales y todos aquellos que actúen a través de fideicomisos que no hayan designado a su representante de cumplimiento o la misma designación no haya sido aceptada, el cumplimiento a las obligaciones señaladas por la Ley, recaerá, tal como se establecía anteriormente, en el órgano de administración o administrador único, o en la Entidad que tenga carácter de fiduciaria en el contrato de fideicomiso.

Este representante de cumplimiento deberá contar con algunos requisitos, como son: tener como mínimo un poder general para actos de administración, así como, el recibir capacitaciones de manera anual. Esto para estar en condiciones de dar cumplimiento adecuado a todas las obligaciones adquiridas de acuerdo a la Ley.

Lo anterior con base en el siguiente precepto:

Por lo tanto, esta modificación que se propone, implica que la fiduciaria será la encargada de vigilar que se cumplan con las obligaciones establecidas en la Ley, a efectos de prevenir la comisión de los delitos mencionados. Estas obligaciones son desde tener que cerciorarse que la identificación de los clientes o usuarios se realice de manera correcta, la integración de los expedientes correspondientes con todo lo que conlleva, recabar documentos para efectos de identificarlos, así como declaraciones con información respecto a los beneficiarios finales, cuando existan; atender los requerimientos de la autoridad y permitir las visitas de verificación, presentar los avisos ante la autoridad, incluyendo los reportes de 24 horas que también buscan adicionar, ya sea directamente o por medio de una entidad colegiada; realizar evaluaciones a la propia Entidad para conocer y entender sus niveles de riesgo. Asimismo, deberán desarrollar programas de capacitación anuales para todo el personal, contar con un manual de cumplimiento, sistemas automatizados y realizar una auditoría anual, ya sea por parte de un auditor interno o externo.

Esto es algo que representará mucho esfuerzo, compromiso y trabajo, que de pronto puede parecer un tanto excesivo, pero es importante señalar que la intención de estas modificaciones, se sustentan en la recomendación 25 del GAFI, la cual habla respecto a las políticas y medidas que deben tomar en consideración los países para la PLD/FT y así, prevenir el uso indebido de otras estructuras jurídicas, refiriéndose principalmente a los fideicomisos. Evidentemente puede parecer una carga de trabajo y de responsabilidad muy grande, pero debemos de entender que con el paso de los años y los nuevos riesgos que se presentan día a día, así como de los resultados obtenidos de las evaluaciones del GAFI, nuestro país debe de reforzar todas las áreas de oportunidad y poder hacer frente a los delitos financieros provenientes de cualquiera de los dos sectores que al inicio comentamos, así que, debemos ver estás modificaciones como un área de oportunidad para la PLD/FT y derivado de esto, poder proteger al sistema financiero mexicano, así como su injerencia y colaboración para con los sistemas internacionales.

Fuente

- Iniciativa Con Proyecto De Decreto Que Reforma Y Adiciona Diversas Disposiciones A La Ley Federal Para La Prevención E Identificación De Operaciones Con Recursos De Procedencia Ilícita. https://infosen.senado.gob.mx/sgsp/gaceta/64/1/2019-02-07-1/assets/documentos/Inic_MORENA_RPI.pdf

- Ley Federal Para La Prevención E Identificación De Operaciones Con Recursos De Procedencia Ilícita. http://www.diputados.gob.mx/LeyesBiblio/pdf/LFPIORPI_200521.pdf

- Las 40 Recomendaciones Del Gafi. Https://Www.Cfatf-Gafic.Org/Index.Php/Es/Documentos/Gafi40-Recomendaciones

- Ley General de Títulos y Operaciones de Crédito. http://www.diputados.gob.mx/LeyesBiblio/pdf/145_220618.pdf

Daniela Santos Espinosa

Abogada egresada de la Facultad de Derecho de la Universidad Nacional Autónoma de México, Analista de Prevención de Lavado de Dinero y Financiamiento al Terrorismo, certificada en materia de PLD/FT por la Comisión Nacional Bancaria y de Valores y con Diplomados en Educación Financiera por la CONDUSEF y en Derecho Empresarial por la UNAM.