Por Claudia Sejas Avendaño

En un mundo donde la crisis climática se cierne sobre nuestras vidas y los desafíos que nos impone el cambio climático que, de por sí ya son acelerados y cuyo impacto ya es negativo en la vida de las personas, la biodiversidad y los ecosistemas, la búsqueda de soluciones se vuelve más que una necesidad: es una urgencia ineludible.

La necesidad de financiar y orientar recursos hacia iniciativas ecológicas nunca ha sido tan apremiante y las finanzas verdes surgen como una respuesta a la creciente conciencia de los desafíos ambientales y la necesidad de abordar problemáticas cruciales del cambio climático en los cuatro ejes de atención: agua, energía, agropecuario y bosques. A medida que se hizo evidente la importancia de reducir la huella ecológica de las actividades humanas, surgió la necesidad de movilizar recursos financieros hacia iniciativas que promovieron la sostenibilidad y la protección del medio ambiente.

En este contexto de alta exigencia, el Fideicomiso emerge como una herramienta esencial y poderosa, capaz de canalizar los recursos “verdes” que se están movilizando en todo el mundo para transformar nuestra relación con el planeta y orientarlos hacia el desarrollo de productos financieros y no financieros innovadores.

Los Fideicomisos pueden ser la clave para estructurar el financiamiento de proyectos de conservación y tratamiento de agua, velando por la gestión integral de recursos hídricos, así como pueden promover la transición hacia fuentes renovables y la reducción de emisiones contaminantes en la búsqueda de energía limpia.

En el manejo integral y conservación de bosques, la preservación de los bosques es crucial para la biodiversidad y la mitigación del cambio climático, por lo que a través de los fideicomisos se puede financiar proyectos de manejo sostenible y protección de áreas forestales, mientras que en las actividades agropecuarias, se puede promover la producción sustentable y amigable con el medio ambiente a partir del uso de prácticas resilientes.

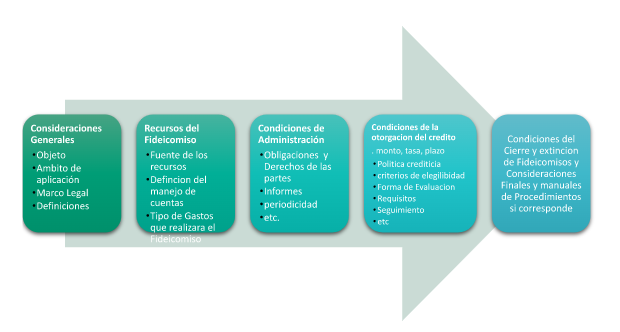

El fideicomiso tiene el poder de dirigir, optimizar los recursos existentes y captar nuevos recursos necesarios para impulsar proyectos ecológicos hacia la realización de metas sostenibles. Desde la identificación y gestión del negocio fiduciario hasta la administración y finalización, cada etapa juega un papel crítico para el éxito de este.

En el universo financiero, la perspectiva sobre productos como el crédito, cambia radicalmente cuando se analiza desde la óptica fiduciaria. En este contexto, el crédito deja de ser un activo de riesgo para convertirse en una fuente adicional de ingresos para las entidades financieras. Este cambio de enfoque se traduce en una oportunidad única para diseñar productos financieros que no solo generen ganancias, sino que también impulsen el desarrollo sostenible de sectores clave.

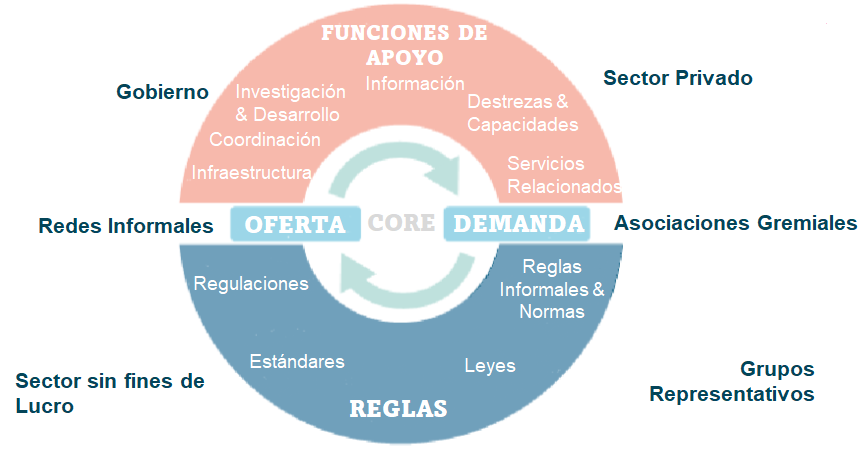

El éxito de los fideicomisos reside en su adecuada estructuración. En el ámbito de las finanzas verdes, la incorporación de la Metodología de Desarrollo de Mercados Inclusivos (MSD) en su diseño proporciona un conocimiento profundo de las cadenas de valor, desde su concepción hasta su implementación dentro del contexto fiduciario boliviano. Cada fase de este proceso puede marcar una diferencia significativa en la lucha contra el cambio climático y la promoción de un entorno más sostenible y resistente, permitiendo una toma de decisiones más informada y asertiva.

La aplicación de la Metodología de Sistemas Dinámicos (MSD) en la estructuración de fideicomisos se convierte en un pilar esencial para lograr este cometido.

Los 3 principales beneficios que se puede encontrar en la estructuración de Fideicomiso incluyendo metodología MSD en el análisis son:

- Análisis Profundo de las Cadenas de Valor

Las Metodologías MSD permiten un análisis detallado y con una visión integral de los flujos, interacciones y dinámicas en una cadena de valor. Al comprender a fondo cada etapa, desde la producción hasta la distribución, ofrece una visión completa de las necesidades y se identifican puntos críticos y áreas de oportunidad del sector analizado. Esto, a su vez, facilita la creación de productos financieros adaptados a las particularidades del sector productivo, promoviendo la resiliencia y la sostenibilidad.

- Diseño y Adaptación de Instrumentos Financieros

Con la información detallada proporcionada por las MSD, es posible diseñar productos financieros que aborden de manera específica los desafíos y requisitos de la producción agropecuaria. Permite incluir productos desde procesos de incubación de empresas, con financiamientos de capital de semilla, riesgo compartido, líneas de crédito flexibles, capital de riesgo, hasta esquemas relacionados con fondos de inversión, bolsa de valores, e inclusive subsidios, la adaptabilidad es clave para impulsar un sistema de producción más resiliente.

- Incorporación de Componentes Sociales y de Subvención

Las Metodologías MSD también facilitan la identificación de áreas donde la inversión social y la subvención pueden tener un impacto significativo. Estos elementos no sólo fortalecen la sostenibilidad económica, sino que también contribuyen al bienestar de las comunidades locales y al equilibrio medioambiental.

En última instancia, la integración de Metodologías MSD en la estructuración de fideicomisos para los sectores de interés; agua, energía, agropecuario y bosques, no sólo mejora la viabilidad financiera, sino que también impulsa un sistema de producción más robusto y adaptativo. Este enfoque no solo es una oportunidad para las entidades financieras, sino también un paso crucial hacia la construcción de una economía más sostenible y resiliente con el medio ambiente.